L'Oro e l'equilibrio spezzato

Pubblicato da Alessio in approfondimento · Lunedì 01 Giu 2020

Tags: oro, gold, etf, gld, hedging, book

Tags: oro, gold, etf, gld, hedging, book

Nel mese di aprile abbiamo assistito per la prima volta ai prezzi negativi dell’oro nero per una sovrabbondanza e ora qualcuno comincia a scrivere che il mercato dell’oro è a rischio volatilità.

Cerchiamo di analizzare e comprendere chi sono i nuovi attori del mercato dell’oro e perché comunque è impossibile che vada in negativo o crolli come il petrolio che è legato ad un consumo a breve e non può essere messo in magazzino e lasciato lì per tanto tempo.

Parto dalla considerazione principale, l’oro ha un peso specifico alto e tutto l’oro del mondo potrebbe essere contenuto, come si insegna sui libri, in un palazzo, non tanto alto, della dimensione di un campo da tennis!

Nei mesi passati abbiamo assistito alla corsa dei prezzi dell’oro causata dall’emergenza covid 19 in quanto c’è stata una interruzione della supply chain del prezioso, adesso invece assistiamo alla situazione capovolta. Al Comex di NY ci sono troppi lingotti pari a quasi 800 t, più delle riserve auree del Giappone.

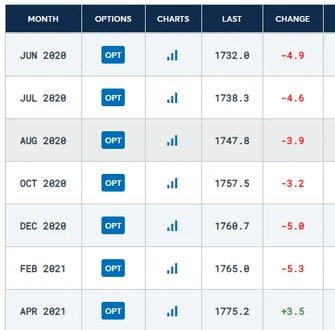

Sotto si può vedere che la curva dei futures è tornata normale cioè in backwardation cioè quando il prezzo a termine è maggiore del prezzo spot e proporzionato al tasso d’interesse di mercato.

Ma a marzo abbiamo assistito ad una situazione di alta volatilità dovuta alla scarsità nel reperire i lingotti a New York con un prezzo maggiorato di ben 75$ e poi, riaperte le “raffinerie” e attenuatosi l’emergenza, perfino un prezzo future inferiore di 10 dollari allo spot andando quindi in contango come si definisce l’inversione della curva dei futures.

Tale volatilità ha messo paura alle banche e grossi investitori che ora stanno traslocando in parte dal Comex di NY verso Londra, fermo restando che rimangono delle anomalie dovute al trasferimento aereo (per quanto costoso) dei lingotti.

Onde evitare una replica di quello successo sul mercato del WTI gli istituzionali e le aziende aurifere e i fondi comuni hanno ridotto in queste mese le posizioni sia lunghe che corte, pur tuttavia il prezzo mantiene una quotazione mediamente alta.

Come si spiega questo?

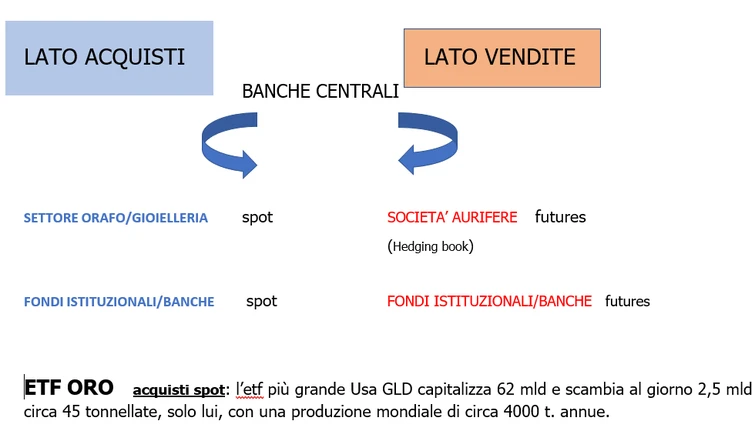

Facciamo un passo indietro. Il mercato dell’oro per decenni è stato caratterizzato da alcuni attori ben definiti. Sotto ho cercato di sintetizzare i comportamenti base.

Le banche e i Fondi comuni per anni hanno comprato il fisico spot e rivenduto il future per lucrare la differenza e sfruttare appunto la “backwardation”.

Il settore orafo compra oro per produrre e trasformare e le società aurifere (dette mining) invece bloccano il prezzo della loro produzione con vendite sistematiche sul mercato futures.

Le Banche Centrali a seconda del momento storico hanno sia venduto pesantemente per poi ritornare sui loro passi riaccumulando riserve auree.

Ma se gli addetti ai lavori riducono le loro posizioni lunghe e corte chi sostiene il prezzo?

Bene il mondo degli ETF sull’oro ha così preso piede fra gli investitori retail che i volumi che movimentano giornalmente sono enormi anche rapportati alle previsioni di produzione mondiale annua.

Gli Istituzionali si sono resi conto di non poter più controllare un mercato che era loro monopolio e di dover soggiacere agli umori della massa retail che quando vende crea in poco tempo discese vorticose come è successo sia all’oro ma soprattutto al petrolio.

Quando la paura covid 19 sarà passata cosa farà il popolo dei piccoli?

Concludo con una affermazione di un famosissimo trader di wall street di pochi giorni fa: Marc Faber del 22 maggio sull'oro "Questo potrebbe essere un anno di correction dell'oro." "Io non vendero' pero'. Questa e' la mia pensione".